有委员问:深化增值税改革、调整税率后,企业采购用于生产经营活动的农产品,进项税额如何抵扣?如何申报?现为您总结相关规定及操作如下:

01

农产品进项税额核定扣除

《农产品进项税额确定抵扣试点实施办法》(财税〔2012〕38号)规定,农产品进项税额抵扣率为农产品销售适用税率。商品。

因此,2019年4月1日后,如贵公司销售的商品适用增值税税率为13%,则对应的抵扣税率为13%;如果贵公司销售的货物适用的增值税税率为9%,则扣除率为9%。

试点纳税人在办理纳税申报时,应在《农产品进项税额核定扣除计算表(汇总表)》中填报“当期允许扣除的农产品进项税额”总额。 《增值税纳税申报表附件》(表2第6栏“税额”栏)中第6栏“份数”和“金额”数据不填。

02

凭券抵扣农产品进项税额

购进农产品缴纳一般增值税的,可以凭增值税专用发票、海关进口增值税专用缴款单、农产品收购发票或者销售发票抵扣进项税额。

增值税一般纳税人向农业生产者购进农业生产者生产的农产品,可凭进货发票或免税增值税普通发票按面值*9%抵扣进项税额;农产品收购加工适用13%税率的货物,可在收货时加计1%计算进项税额抵扣;

填写表格:小宝公司是一家面包加工企业,属一般纳税人。其于2019年5月底收到收购的玉米,并取得农业合作社开具的10万元免税普通发票进行销售。该批玉米将于6月10日用于加工面包。

此项业务,5月份玉米收购入库时可抵扣的进项税=10万*9%=9000元;

6月份申报5月份增值税时,填写增值税申报表附表2第6栏:

6月份用玉米生产适用13%税率的面包时,玉米可加征1%的进项税,即10万*1%=1000元;

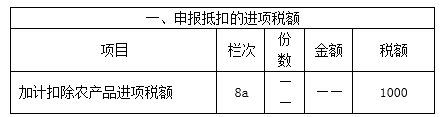

7月申报6月增值税时,进项税额列于附表2第8a栏:

增值税一般纳税人向小规模纳税人采购农产品,取得3%专用发票的,进项税额按发票上不含税金额*9%计算抵扣进项税额仓库;如果用于生产,13%的货物,还要加扣1%的进项税。

增值税一般纳税人采购、进口农产品,取得9%专用发票的,按发票金额抵扣进项税额;如果该货物用于生产13%的货物,则额外扣除1%的进项税。